Отчет о совокупных доходах

Выручка

Совокупная выручка в 2012 г. составила 105 303 млн руб. по сравнению с 100 518 млн руб. в 2011 г., что в значительной степени обусловлено увеличением объемов сбыта как фосфорсодержащих, так и азотных удобрений, особенно комплексных удобрений: NPK и NPS. В 2012 г. сегмент фосфорсодержащих удобрений обеспечил 87 % (2011 г. — 89 %) совокупной выручки, а сегмент азотных удобрений — 12 % (2011 г. — 11 %). Выручка от экспортных продаж составила 69 % совокупной выручки 2012 г. по сравнению с 70 % в 2011 г.

Изменения в географии продаж были в значительной степени обусловлены решением перейти на выпуск комплексных NPK-удобрений за счет сокращения выпуска MAP/DAP. Это было связано с тем, что комплексные удобрения обеспечивают максимальную за вычетом транспортных расходов выручку. Кроме того, увеличению продаж способствовало начало поставок продукции в контейнерах в

Контейнер вмещает до 29 т удобрений и при использовании в логистических схемах универсальнее сухогрузных судов. После загрузки контейнер можно транспортировать по железной дороге, шоссе и/или морю до любой точки земного шара — что особенно удобно в регионах, где существуют инфраструктурные ограничения на прием сухогрузных судов. Использование конейнеров позволило нам увеличить объемы поставок в Африку, а также в ряд азиатских стран: Таиланд, Китай, Индонезию, Малайзию, Филиппины, Южную Корею и др. Выручка от поставок контейнеров за вычетом транспортных расходов зачастую превышает выручку от поставок сухогрузными судами вследствие более низких затрат на перевозку и премии, которую потребители готовы платить за меньшие партии.

География продаж комплексных NPK-удобрений подробно представлена на внутренней стороне обложки данного отчета.

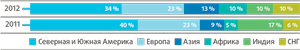

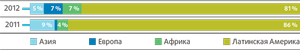

Гибкость сбыта компании вместе с возможностью быстро переходить с выпуска одного продукта на другой, реагируя на изменения спроса, привела к тому, что в 2012 г. география экспортных продаж нашей продукции значительно изменилась в сравнении с 2011 г. Выручка от продаж в Азию и Африку выросла в сравнении с предыдущим годом на 42 % и 151 % соответственно, при этом продажи в Индию снизились на 38 %. Изменение структуры поставок произошло за счет увеличения поставок в регионы цены, в которых обеспечивают максимальную выручку за вычетом транспортных издержек. При этом Индия использовала все возможности для того, чтобы оказывать давление на отпускные цены на рынке фосфорсодержащих удобрений. В целом, выручка от экспортных продаж выросла в 2012 г. на 3 % — до 72 163 млн руб., по сравнению с 70 263 млн руб. в 2011 г.

Выручка по регионам млн руб.

| 2012 | 2011 | Изменения, % | |

|---|---|---|---|

| Северная и Латинская Америка | 24,380 | 28,287 | (14%) |

| Европа | 16,822 | 16,197 | 4% |

| Азия | 9,051 | 6,396 | 42% |

| Африка | 7,579 | 3,016 | 151% |

| Индия | 7,454 | 12,029 | (38%) |

| СНГ | 6,877 | 4,338 | 59% |

| Всего | 72,163 | 70,263 | 3% |

Доли сегментов продукции в обеспечении выручки млн руб.

| 2012 | 2011 | Изменения, % | |

|---|---|---|---|

| Фосфорсодержащие удобрения | 91,233 | 88,982 | 3% |

| Азотные удобрения | 13,048 | 10,727 | 22% |

| Прочая производственная деятельность | 1,022 | 809 | 26% |

| Всего | 105,303 | 100,518 | 5% |

Выручка от экспортных продаж по регионам %

Сегмент фосфорсодержащих удобрений

Сегмент фосфорсодержащих

удобрений млн руб.

| 2012 | 2011 | Изменения, % | |

|---|---|---|---|

| Выручка | 91,233 | 88,982 | 3% |

| Себестоимость продукции | (55,276) | (50,631) | 9% |

| Валовая прибыль | 35,957 | 38,351 | (6%) |

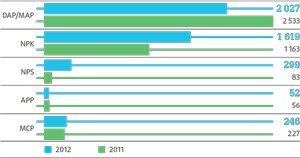

В 2012 г. выручка в сегменте фосфорсодержащих удобрений увеличилась на 3 % по сравнению с 2011 г. и достигла 91 233 млн руб. Мы увеличили производство фосфорсодержащих удобрений и МСР в 2012 г. на 6 % по сравнению с 2011 г. Объемы продаж в 2012 г. выросли на 4 % по сравнению с 2011 г. Объемы производства апатитового и нефелинового концентратов в 2012 г. выросли на 3 %, продажи — на 10 % по сравнению с 2011 г.

В результате увеличения объемов экспортных продаж NPK на 48 % выручка от реализации NPK на экспорт в 2012 г. выросла на 39 % и достигла 15 617 млн руб. (11 254 млн руб. в 2011 г.). Выручка от экспортных продаж NPS выросла более чем втрое, в основном за счет сопоставимого увеличения объемов реализации на экспорт. Как следствие планового увеличения производства NPK и сокращения выпуска DAP/MAP в 2012 г., выручка от экспортных продаж DAP/MAP снизилась на 24 % — до 29 969 млн руб. по сравнению с 39 594 млн руб. в 2011 г. Выручка от продаж MAP на внутреннем рынке выросла на 24 % — до 3 887 млн руб. (3 138 млн руб. в 2011 г.) в результате увеличения выручки на т на 8 % и объемов продаж на 15 %. Выручка от реализации апатитового концентрата увеличилась в 2012 г. на 34 % по сравнению с 2011 г. и достигла 19 452 млн руб., вследствие более высокой выручки на т (увеличение на 19 % по сравнению с 2011 г. на внутреннем рынке и на 8 % на экспортном) и увеличения объемов продаж (на 6 % по сравнению с 2011 г. на внутреннем рынке и на 37 % на экспортном).

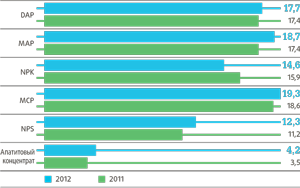

Выручка на тонну основных фосфорсодержащих продуктов на внутреннем рынке тыс. руб.

Объемы продаж основных фосфорсодержащих удобрений и кормовых фосфатов (МСР) тыс. т

Объемы экспортных продаж фосфорсодержащих удобрений и кормовых фосфатов (МСР) по регионам %

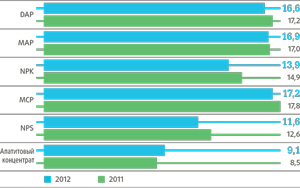

Выручка на тонну основных фосфорсодержащих продуктов на экспортном рынке тыс. руб.

Себестоимость фосфорсодержащих удобрений и валовая прибыль

Компания в значительной степени обеспечивает себя основными видами ресурсов для производства фосфорсодержащих удобрений и, как следствие, не подвержена влиянию роста цен на фосфатное сырье. Затраты на хлористый калий — один из основных видов сырья для производства комплексных NPK-удобрений — увеличились в 2012 г. на 52 % по сравнению с 2011 г. и достигли 4 598 млн руб., вследствие увеличения объема закупаемого калия на 21 % по сравнению с 2011 г. и увеличения затрат на т сырья на 26 % — с 6 505 руб. в 2011 г. до 8 202 руб. в 2012 г. Увеличение затрат было частично компенсировано уменьшением затрат на серу и серную кислоту — на 26 % по сравнению с 2011 г.: с 4 838 млн руб. в 2011 г. до 3 597 млн руб. в 2012 г. Средняя стоимость серы в 2012 г. снизилась на 25 % — с 3 271 руб. до 2 442 руб. за т на фоне незначительного сокращения объемов закупок (менее 1 % по сравнению с 2011 г.). Данные факторы в совокупности с увеличением объемов продаж фосфорсодержащих удобрений на 4 % определили повышение себестоимости реализованной продукции в сегменте фосфорсодержащих удобрений на 9 % — с 50 631 млн руб. в 2011 г. до 55 276 млн руб. в 2012 г. Валовая прибыль в сегменте фосфорсодержащих удобрений в 2012 г. снизилась на 6 % до 35 957 млн руб. по сравнению с 38 351 млн руб., что привело к снижению рентабельности по валовой прибыли с 43 % в 2011 г. до 39 % в 2012 г.

Сегмент азотных удобрений

Сегмент азотных удобрений млн руб.

| 2012 | 2011 | Изменения, % | |

|---|---|---|---|

| Выручка | 13,048 | 10,727 | 22% |

| Межсегментная выручка | 3,175 | 3,629 | (13%) |

| Себестоимость продукции | (7,632) | (7,495) | 2% |

| Валовая прибыль | 8,591 | 6,861 | 25% |

В 2012 г. выручка по сегменту азотных удобрений выросла на 22 % и составила 13 048 млн руб. (10 727 млн руб. в 2011 г.). Объемы сбыта азотных удобрений выросли в 2012 г. на 23 % по сравнению с 2011 г., в основном в результате вывода в эксплуатацию нового комплекса по производству карбамида в «ФосАгро-Череповце» во втором полугодии 2012 г.

Выручка от реализации карбамида в 2012 г. увеличилась на 68 % — с 5 004 млн руб. до 8 394 млн руб. в результате увеличения объемов продаж на 62 % и повышения экспортных цен на 3 % (по сравнению с 2011 г.). Данный положительный фактор частично компенсируется снижением выручки от реализации аммиачной селитры (AN) на 26 % в 2012 г. по сравнению с 2011 г.: с 3 822 млн руб. до 2 837 млн руб. по причине сокращения объемов производства.

Себестоимость азотных удобрений и валовая прибыль

В 2012 г. «Газпром» продолжил политику либерализации цен на природный газ на российском рынке, что определяло рост тарифов на природный газ — основное сырье для производства азотных удобрений. Начиная с 1 июля 2012 г. тарифы на газ для российских промышленных потребителей увеличились на 15 %. Средние затраты «ФосАгро» на газ в 2012 г. увеличились на 8 % — с 3 015 руб./тыс. м³ (89 руб./млн БТЕ) в 2011 г. до 3 248 руб./тыс. м³ (97 руб. /млн БТЕ) в 2012 г.

Валовая прибыль в сегменте азотных удобрений увеличилась в 2012 г. на 25 % по сравнению с 2011 г. — до 8 591 млн руб., а рентабельность по валовой прибыли составила 53 %.

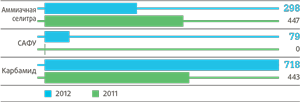

Выручка на т основных азотных удобрений на внутреннем

рынке тыс. руб.

Выручка на т основных азотных удобрений на экспортных рынках тыс. руб.

Объемы продаж основных азотных удобрений тыс. т

Объемы экспортных продаж азотных удобрений по регионам %

Себестоимость

Себестоимость реализованной продукции в 2012 г. выросла на 7 % по сравнению с 2011 г. — с 56 196 млн руб. до 60 136 млн руб. Такой рост сопоставим с увеличением объемов продаж удобрений на 8 %.

Структура себестоимости

| 2012 | 2011 | Изменения | ||||

|---|---|---|---|---|---|---|

| млн руб. | % | млн руб. | % | млн руб. | % | |

| Материалы и услуги | 21,792 | 36% | 20,006 | 36% | 1,786 | 9% |

| ФОТ и социальные отчисления | 11,963 | 20% | 11,078 | 20% | 885 | 8% |

| Хлористый калий | 4,598 | 8% | 3,026 | 5% | 1,572 | 52% |

| Природный газ | 5,733 | 9% | 4,951 | 9% | 782 | 16% |

| Амортизация | 5,936 | 10% | 5,486 | 10% | 450 | 8% |

| Топливо | 4,579 | 8% | 4,207 | 7% | 372 | 9% |

| Сера и серная кислота | 3,597 | 6% | 4,838 | 9% | (1,241) | (26%) |

| Электроэнергия | 3,255 | 5% | 3,290 | 6% | (35) | (1%) |

| Прочие затраты | 88 | 0% | 51 | 0% | 37 | 73% |

| Изменения величины запасов незавершенного производства и готовой продукции | (1,405) | (2%) | (737) | (2%) | (668) | 91% |

| Итого | 60,136 | 100% | 56,196 | 100% | 3,940 | 7% |

Рост себестоимости вызван следующими факторами:

- Увеличение стоимости материалов и услуг на 9 % — с 20 006 млн руб. до 21 792 млн руб., как следствие увеличения объема продаж удобрений и промышленной инфляции (Индекс цен производителей промышленных товаров в РФ в 2012 г. составил 5 %);

- Увеличение затрат на хлористый калий на 52 % вследствие значительного увеличения объема продаж комплексных NPK- удобрений (на 39 % по сравнению с 2011 г.), а также увеличения стоимости хлористого калия на 26 %: с 6 505 руб. за т в 2011 г. до 8 202 руб. в 2012 г.

- Увеличение затрат на природный газ на 16 %: с 4 951 млн руб. до 5 733 млн руб. Данное увеличение вызвано ростом потребления природного газа на 8 % в связи с увеличением производства аммиака на 8 %, а также запуском новой ГТЭС мощностью 32 МВт в «ФосАгро-Череповце» и увеличением стоимости газа на 8 %: с 3 015 руб. в 2011 г. до 3 248 руб. в 2012 г.

Коммерческие, общие и административные расходы

Административные расходы в 2012 г. выросли на 10 % по сравнению с 2011 г.: с 6 036 млн руб. до 6 646 млн руб., что в основном вызвано увеличением расходов на оплату труда (сопоставимо с Индексом потребительских цен) и социальных отчислений на 6 % (216 млн руб.), а также единовременными выплатами, связанными с сокращением персонала.

Коммерческие расходы в 2012 г. выросли по сравнению с 2011 г. на 19 %: с 6 492 млн руб. до 7 720 млн руб. Платежи за пользование железнодорожной инфраструктурой, а также оплата за грузоперевозки возросли на 10 % по сравнению с 2011 г: с 3 488 млн руб. до 3 825 млн руб. в результате увеличения тарифа РЖД на 6 % и увеличения объема транспортировки конечной продукции. Портовые сборы и расходы на обработку грузов в порту выросли по сравнению с 2011 г. на 47 %: с 1 571 млн руб. до 2 309 млн руб., в основном за счет увеличения экспортных продаж конечной продукции «ФосАгро» на 9 % и существенного увеличения поставок на базисе CFR (стоимость и фрахт) в связи с началом отгрузки продукции в контейнерах в 2012 г.

Валовая прибыль, операционная прибыль, EBITDA и чистая прибыль

В 2012 г. валовая прибыль выросла на 2 % по сравнению с 2011 г. и составила 45 167 млн руб. (44 322 млн руб. в 2011 г.). Рентабельность по валовой прибыли незначительно снизилась: с 44 % в 2011 г. до 43 % в 2012 г.

Операционная прибыль в 2012 г. сократилась на 4 % — до 28 174 млн руб. (29 319 млн руб. в 2011 г.). Такое снижение было менее значительным по сравнению со снижением средней цены на основное фосфорсодержащее удобрение DAP на 14 %: с 621 долл. США в 2011 г. до 535 долл. США в 2012 г. (FOB Tampa). В результате рентабельность по операционной прибыли снизилась с 29 % в 2011 г. до 27 %. Сокращение EBITDA на 2 % в 2012 г. до 34 695 млн руб. (35 370 млн руб. в 2011 г.) отражает изменение операционной прибыли. Рентабельность по EBITDA в 2012 г. составила 33 %, что ниже показателя 2011 г. (35 %) и вызвано неблагоприятными рыночными условиями. В 2012 г. чистая прибыль Компании выросла на 9 % по сравнению с 2011 г. и составила 24 510 млн руб. (22 476 млн руб. в 2011 г.).

В 2011/12 гг. обменный курс рубля отличался значительной волатильностью. В 2012 г. средний обменный курс рубля к долл. США составлял 31,0930 (увеличение на 6 % по отношению к среднему курсу в 2011 г. — 29,3874). Компания использует кредиты в иностранных валютах в качестве естественного инструмента хеджирования экспортных продаж, составляющих 69% от выручки за 2012 г. Ослабление курса рубля стимулирует экспортные продажи. Компания отражает в бухгалтерских данных прибыль (убыток) от переоценки займов, выраженных в иностранной валюте. С 31 декабря 2011 г. курс рубля повысился по отношению к курсу долл. США: с 32,1961 до 30,3727 (по состоянию на 31.12.2012). В результате прибыль Компании от курсовых разниц составила 1 576 млн руб. в 2012 г. по сравнению с убытком 2 836 млн руб. в 2011 г.